はじめまして、

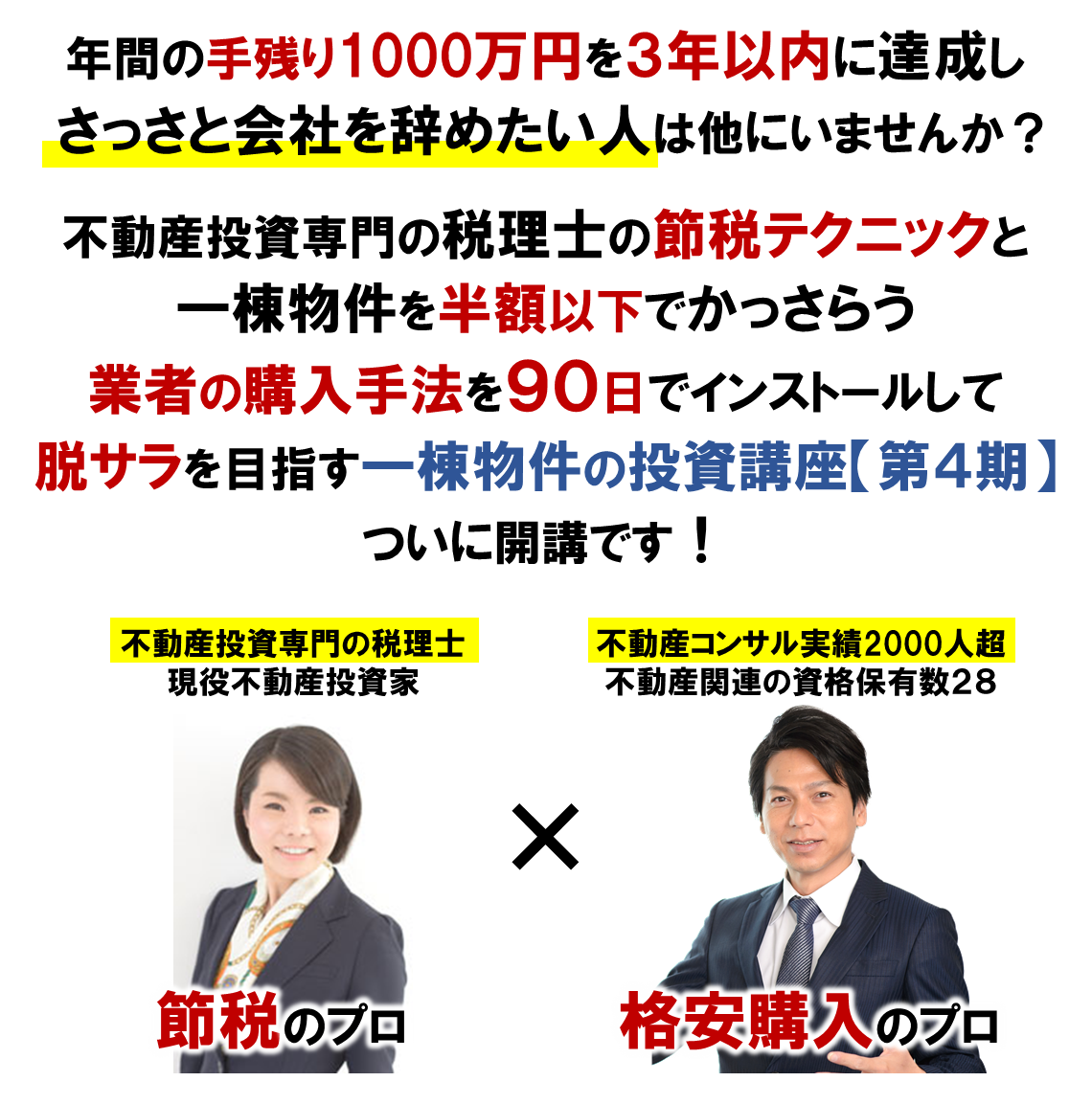

不動産投資専門の税理士

萱谷有香(かやたに ゆか)と申します。

私自身、4棟(RC・重鉄・木造)を

所有する現役の税理士大家です。

私の所に不動産投資の相談に来る方の多くが

「早く会社を辞めたい」

「これ以上会社にいてもしょうがない」

「今の給料と同じくらい

不動産投資で収入を得るには

どうしたらいいんですか?」

というお悩みを抱えています。

ご家族がいたら簡単に会社を辞めるわけには

いきませんし、何より奥さんから

猛反対を受けてしまいますよね。

これからお伝えするのは

そのような状況の方に

私がいつもしているお話です。

もしあなたが年収1000万円前後で

早期リタイアを目指しているなら

聞いておいて損はない話だと思います。

サラリーマンで不動産投資、特に

一棟物件の購入を検討している方の多くが

手残り、つまり税引き後のキャッシュフローで

年間1000万円を目指していらっしゃいます。

1000万円の不労所得があれば

会社をやめても家族に迷惑をかけず

今の生活レベルを維持したまま

時間にゆとりのある生活を送れます。

家族との時間を大切にしたり、

これまで時間がなくて我慢していた

趣味を思う存分楽しんだり

自分が本当にやりたいことに

没頭することもできます。

しかし、それで終わりではありません。

不動産投資に費やす時間も

今の数倍、数十倍は取れますので

所有する物件の数を増やしていけば

手残り2000万円、3000万円…

ここまでくれば

何にも縛られることのない

“自由でゆとりある人生”

を送ることができます。

好きな時に好きな場所へ旅行に行ったり

家族に好きなだけ贅沢をさせてあげられます。

沖縄やリゾート地に移住したり

地方に豪邸を建てて野菜でも作りながら

悠々自適な生活を楽しむのもいいでしょう。

頼れる夫、尊敬される父親…

あなたに「もしものこと」があっても

不動産が十分なお金を生み出してくれるので

ご家族の将来は安泰です。

「不動産投資」を『わざ』と難しく教えて

セミナーや情報販売で稼ぐ人もいますが

実は、不動産投資で成功する秘訣は

とてもシンプルです。

STEP1:良い物件を安く買う

STEP2:節税で利益を確保する

という単純な流れです。

多くの方が心配するのは

「空室になったらどうしよう…」

「出口がどうなるか不安…」

と、購入後のことばかりなのですが

不動産投資で成功しようと思ったら

購入前にやるべきことを100%やる

と考え方を改める必要があります。

当たり前の話ですが…

安く買えば利回りは上がります。

安く買って毎月のローンの返済が少なくなれば

手残りも増えます。

さらに売却益が得られる状態なら

出口の心配をしなくて済みます。

また、賃貸需要がある場所の物件を買えば

空室に悩むことはありません。

今回一緒に講師を務める

安次富(あしとみ)さんがお伝えする

ノウハウを活用すれば…

のように、かなり格安で一棟物件を購入できるかもしれません。

さらに…

こんな常識はずれの価格で一棟物件を買うのも夢ではありません。

と確信できるぐらい安く買えれば

「貸して良し、売って良し」

あなたがいま抱いている

不動産投資に関する不安や悩みも

解決するのではないでしょうか?

そう、

不動産投資において最も重要なのは

「保有中に何をするか」

ではなく

「出口をどうするか」

でもありません。

「どの物件をいくらで買うか」= 入口

なのです。

空室を心配する前に、空室になりにくい物件を探す。

出口を心配する前に、出口に困らない価格で買う。

ここに全身全霊を傾けなければなりません。

世界一の投資家であるウォーレン・バフェット氏も

こう言っています。

『高いハードルを飛び越える努力をするより

低いハードルを見つける努力をしろ』

と…。

「でも萱谷さん、どうすればこんなに安く

買うことができるんですか?」

「こんなオイシイ話、絶対に回ってきませんよね?」

もしかしたらあなたはそんなふうに

思っているかもしれませんが、

宇都宮市の一棟を半額以下で購入したのは

あなたと同じ一般の方です。

なぜこの方は『買った瞬間に利益が確定』するほど

安い価格で一棟物件を買うことができたのでしょうか?

物件を安く「買える人」と「買えない人」の違いは

一体何なのでしょうか?

これが今回の講座の重要なテーマの1つです。

そして、格安で優良物件を買うことができたら

基本的に儲かれば儲かるほど税金は高くなります。

不動産投資に限らず、稼いている方の

共通の悩みが税金対策です。

例えば、法人で物件売却するにあたっては

決算期を変更したり、セーフティー共済を

活用して売却益を圧縮することで

税金を減らします。

この「節税」こそ『知っているかどうか』で

大きな違いが出てくる分野です。

私自身は消費税還付というスキームを活用して

300万円の自己資金を取り戻しました。

さらに私のクライアント様の中には

消費税還付で

した方もいらっしゃいます。

手残りを重視する投資戦略であれば

消費税還付は非常に強力な対策になります。

しかし、この『消費税還付』というテクニック・・・

いわゆる税金逃れだとみなされ、平成22年4月

平成28年4月と2度に渡って消費税法が改正されました。

この改正によってこれまでの手法が使えなくなり

還付を受けるのは難しくなったと言われています。

でも・・・実はまだ抜け道があるんです。

これまで使えていた5つの消費税還付スキームのうち

たった1つだけ、今でも有効なスキームがあるんです。

ただ、これを実現するには購入の半年以上前から

周到な準備を進めておく必要があります。

何も対策せずに購入してしまったら

もう還付は受けられません。

税金に関する法律は

非常によく考えて作られています。

節税はちょこっと勉強して

対策できるほど単純ではありません。

節税で重要なカギを握る減価償却費も

目先の節税のことだけ考えて使うと

あとで「しっぺ返し」を食らいます。

ここでは詳しくお伝えしませんが

物件保有中の節税はできたとしても

売却時にそれが跳ね返ってくるんです。

よく一般の投資家さんが節税について

語っていますが、プロからすると

「??」というものがあります。

になりかねません。

例えば

「家賃年収1,000万円を超えたら法人化したほうが良い」

ですが、これはまったくのデマです。

家賃収入が大きくなっても、経費がたくさん掛かって

利益が出ないような物件であれば、

法人化をする意味はありません。

そもそも人によって法人化の

最適なタイミングは異なります。

税法にも色々あるので、同じ税理士であっても

不動産投資に詳しくないと対策するのは難しいです。

物件を買うのと同じように、節税も

購入前にどれだけシミュレーションをして

手を打っておくか

やはり『入口』が重要なのです。

しかし実際は…

人があまりにも多いと感じています。

不動産業者の言うことを鵜呑みにして

よく調べないまま買ってしまった結果、

「空室が増えて手残りがマイナス…」

「高く買ってしまって売るに売れない…」

「こんなにお金が出ていくとは思わなかった…」

不労所得とは程遠い、まるで

ローンを払うためだけに不動産を買ったような

厳しい状況に追い込まれてしまった方を

何人も見てきています。

大切なことなのでもう一度言いますが、

『買う前に』どれだけ物件を見極められるか

『買う前に』どれだけ税金対策を仕込めるか

これこそが不動産投資で成功する秘訣なのです。

そのことをあなたに伝えたい…

これが、私が今回の講座を開こうと思った理由です。

スポーツ選手にとってコーチが重要なように、

受験生にとって先生が重要なように、

不動産投資でも『誰に教わるか』は非常に重要です。

情報収集するのに自宅でネットサーフィンをしたり

Amazonで本を探しているようではダメです。

その道のプロから直接学んで

STEP1:良い物件を安く買う

STEP2:節税で利益を確保する

の2つのステップを実行に移せれば

手残り1000万円は決して

夢物語ではありません。

この講座では、私が不動産投資専門の税理士の

プライドにかけて、あなたが手残り1000万円を

達成するために必要な「節税」の極意を

包み隠さずお伝えします。

「格安優良物件の買い方」は

安次富(あしとみ)さんにお願いします。

安次富さんは西新宿と沖縄に事務所を構え、

不動産を活用した資産運用や相続対策を行う

レアルコンサルティング株式会社の代表です。

これまで2000人以上の投資家や資産家の方の

資産運用や相続の問題を不動産の活用で

解決してきました。

販売価格2億円超の一棟物件を

1億3000万円弱で取引したのも

安次富さんです。

メディアでの露出や本の出版はされていませんが

「不動産問題の駆け込み寺」として

活躍されている実力者です。

その安次富さんからメッセージを頂いています。

安次富勝成(あしとみ かつなり)と申します。

物件の見極め方を教えている人は他にもいると思いますが

私が必ず最初にお伝えしているのは

『目標を明確にする』

ということです。

いつまでに、いくら必要なのか?

3年以内に手残り1000万円を目指す場合と

10年以内に手残り1000万円を目指す場合では

物件の種類

重視すべき特徴

価格帯

全てが変わってきます。

目標を決めずに物件を探すということは

自分にとっての「良い物件」が決まっていないのに

その「良い物件」を探していることになります。

多くの人が「良い物件が無い」と言っている

根本的な原因はこれです。

無いものを追いかけているのです。

今回の講座ではテクニックだけでなく

あなたが手残り1000万円を達成するのに

必要な本質的なこともお伝えします。

s

この講座があなたの人生を激変させる

大きな一歩となることを心から願っています。

レアルコンサルティング株式会社

代表取締役 安次富勝成

あなたが年間手残り1000万円を達成するカギとなる

「格安優良物件の買い方」と「節税」を

6回のテーマに分けて、月2回ずつお伝えしていきます。

第1回ではすべての基礎となる

「手残り1000万円マインドセット」と

「一棟物件の投資戦略」の全体像を

お伝えします。

確実にお金を残して脱サラするためには

まず思考から変える必要があるのです。

第1回の講義の一部を紹介すると…

不動産投資で成功するために最も重要で一番最初にやるべきこと-不動産投資をやっている、または検討している方にたくさんお会いしてきましたが、うまくいっている人はこれができています。年間手残り1000万円欲しいという方の93%が疎かにしている不動産投資で成功する第一歩とは?

手残り1000万円を達成した実際のキャッシュフロー解説-漠然と年間1000万円と言っても、いくら投資すれば実現可能なのか、どのようなお金がいくらくらい動くのかなど、具体的なイメージができなければ行動も起こしにくいでしょう。年間手残り1000万円を達成した実際のキャッシュフロー管理表を解説して、あなたの投資感覚を手残り1000万円基準にもっていきます。

お金が残る物件の買い方とお金が残らない物件の買い方、決定的な違いとは?-10億円の物件を1棟買うのと、1億円の物件を10棟買うのとでは、どちらがお金が残りやすいと思いますか?手残り1000万円以上を目指そうと思ったら、利回りだけでなく、投資戦略が目標達成のスピードを左右します。実際のキャッシュフロー表を見ながら、どんな物件の買い方をすればお金が残りやすいのか解説します。

表面利回り8.3%の新築アパート投資がうまくいかない理由-大手の不動産会社が薦める物件だからと言って安心してはいけません。“あるマインドセット”を叩き込んでおかないと、営業マンの巧みなトークにひっかかってしまい、投資する物件を見誤ってしまいます。物件選定時に遵守してほしいことNo.1を公開

300人以上の個人投資家のコンサルティングから導き出した成功者の購入基準-私が何百人ものクライアント様のキャッシュフロー表を見たり、面談をしていく中で、うまくいっている人の購入基準に気が付きました。不動産投資専門の税理士でなければ知り得ない成功法則を包み隠さず公開

そう、あなたはもう早期リタイアに向けての大きな一歩を踏み出したのです。

大切なことなのでもう一度言いますが、

本やセミナーで人気の出口戦略や空室対策は

良い物件を安く購入すれば問題ではなくなります。

空室にならない手法を学ぶより、空室にならない物件を買う

出口戦略をどうこう言う前に、相場より安い価格で買う

目指すべきは「買った瞬間に利益が出る」と

確信できるくらい安く買うことです。

購入したあとは自分がリスクを背負っていくので

購入する前に時間をかけて物件を見極める必要があります。

「物件を安く購入する」という最高のリスクヘッジに成功すれば

手残り1000万円達成の8割はクリアしたも同然です。

「買った瞬間に利益が出る」ほど物件を安く買うための3つの戦略とは?-一般の方が投資家のライバルはもちろん、業者でさえも出し抜いて、買った瞬間に利益が出るほど安く物件を購入するにはどうすればいいのか、可能性の高い3つの戦略をお伝えします。自分の使える時間、自己資金、ライフスタイルに合わせて自分にあった戦略を選んでください。

不動産業界のハイエナと言われる激アツ購入ルートとは?-物件を安く買おうと思ったら「売らざるを得ない人」から買い叩くのが一番です。売らざるを得ない人は一体どこにいるのか?その人にはどうやってアプローチすればよいのかを解説

業者を制するものは不動産投資を制する!物件を安く買うために知っておくべき業者の裏事情-不動産業者は7つに大別できるのを知っていますか?物件を安く買いたかったら、このうちの3つとしか付き合ってはいけません。業者を見極めてうまく関係を築ければ格安で買える可能性が高まります。業者の気持ちを知り、良い関係を築くための第一歩を伝授

安く買おうと思ったらまずここを見ろ!ネットで物件を探すときに注目すべき”ある項目”とは?-物件を安く買おうと思ったら、利回りや立地といった物件のこと以外に確認すべきポイントがあります。ネットでお宝を探す数少ない手がかりを公開

仕入れのプロが行っている安くて良い物件の探し方-実は仕入れのプロがやっていることはたった1つ、しかも誰でも出来ることだったのです。この秘密を知って「ただ真似するだけ」であなたも買った瞬間に利益が出るほど安く物件を買えるようになります。講座参加者にはその秘密を包み隠さずお伝えします。あとは「やる」だけです。

物件を安く買える人と買えない人の決定的な違いとは?-安く買うためには目利き力だけでは不十分です。多くのライバル達を出し抜いて買うためには、普通の人がA→Bという順番で動くところをB→Aという順番で動く必要があります。やっと見つけたお宝物件を横取りされない極意を惜しみなく伝授

「良い物件があったら紹介してください」と言う人には格安物件が回ってこない理由とは?-格安優良物件は希少な宝石と同じです。あなた以外にも欲しい人がたくさんいます。その他の大勢と同じことをしていては決して自分のところに回ってきません。ではどうすれば自分「だけ」に良い話が回ってくるのか、その答えを公開

有利な条件で融資をすんなり通す裏技とは?-「属性」「資産状況」の他にもう一つ、融資を受ける際に重要な要素があります。これがあれば圧倒的に有利な条件で融資を受けられることもあります。

不動産業者の仕入れから転売までの裏側-転売して儲けている会社にとっては仕入れが全てです。不動産のプロが一体どんな思考で考え、どのように仕入れを行っているのか、その一部始終を包み隠さずお伝えします。

購入のGOサインを速やかに出すための購入基準の定め方-格安優良物件を購入するには、決断のスピードが必要です。本当に良い物件は見つけたら数分、数十分で買付けを入れないと購入することはできません。そのためには予め明確な購入基準を設けておく必要があります。あなたに合った購入基準の決め方をステップ・バイ・ステップでお伝えします。

圧倒的な割安価格の非公開物件にアクセスすることが許されるたった1つの条件とは?-ありえない価格で売りに出される物件が市場に出回らずに業者間で取引されるのは、それなりの事情があるからです。しかし、あなたもある条件を満たすことで非公開物件にアクセスできるようになります。もちろんお金ではありません。誰でも満たすことができるものです。

第三回からは手残りを最大限にする手法を学んでいきます。

不動産投資のキャッシュ・フローは、購入時点でほぼ確定してしまいます。

したがって、物件を購入する前にしっかりとシミュレーションをすることがとても大切です。

シミュレーションせずに購入した結果、目標とするキャッシュ・フローを得られていない

あるいはキャッシュ・フローがマイナスになっている投資家さんをたくさん見てきました。

不動産は金額が大きくなる投資ですので、最初の失敗が命取りになることもあります。

確実に手残りを確保するには

より精度の高いシミュレーションで

将来の収支を想定しておく必要があります。

その際、特に重要となるのは、

・入ってくるお金と出て行くお金を正確に把握すること

・なるべく多くお金が残るような節税計画を立てること

この2つです。

第3回ではそのために必要な知識を不動産投資と税金の両側面から解説していきます。

不動産投資シミュレーションの基本、最初に決めておくべき7つの前提条件とは?-様々な物件でシミュレーションを行い比較検討するためには、結果を大きく左右するこの7つの項目を決めてください。さもないと誤った判断につながるシミュレーション結果が出てしまいます。

不動産経営にかかる費用を考慮した、より現実に即した利回りの出し方-表面利回りだけで判断してはいけないというのはすでにご存知かもしれませんが、ではどの数字を使ってどのように判断すればよいのかを正しく理解している人は少ないです。よりリアルな数字をはじき出すための計算ロジックを解説

手残りを重視する場合の適切な自己資金の決め方-自己資金の多い少ないは手残りに関係してきますが、ある条件を満たす場合は、最初の一棟目であっても自己資金を多く入れる必要がないこともあります。手残りを優先する場合のリスクとメリット・デメリットを整理し、あなたに最適な自己資金を計算する方法を公開

不動産投資専門の税理士が行う投資シミュレーションの全貌-不動産投資でご相談に来られるクライアント様に必ず行っていただく投資シミュレーションを初めて公開します。

6種類の不動産投資手法、手残り1000万円への最短ルートはどれ?-新築/中古区分マンション投資、新築/中古木造アパート投資、新築/中古RCマンション投資の6つを具体的な数字を用いてシミュレーションし、どの投資手法が手残り1000万円を達成するのに適しているのか明らかにします。

シミュレーションから導き出される『成功の条件』とは?-どの数字がどうなっていれば投資として成功するのか、シミュレーションソフトで色々な値を変更しながら手残りの変化を分析します。投資戦略を決めたり物件選定する段階でどこに注目すればよいのかがはっきりと理解できるでしょう。

法人として物件を購入することで

個人での購入にはない節税メリットが受けられます。

第四回では、手残り1000万円を達成するための

具体的な計画を立てる上で避けて通れない

「法人での不動産投資」についての考え方

正しい知識を習得していきます。

不動産投資における法人活用はこの講座の内容だけ聞けば十分です。

個人と法人のどちらで所有した方が良いか5つのチェックポイント-あなたの今の状況に照らし合わせて、1つずつチェックしてみてください。自分はどうすればいいのか、モヤモヤしていた頭の中がスッキリするでしょう。

法人活用を検討する上での必須知識-あなたは自分の所得税率をご存知ですか?法人活用を検討する上で、個人の所得税と法人税の利率の違いはもちろん、どのような控除があるのか、税金はどうやって計算するのかは絶対に知っておかなければなりません。これまで法人について考えたことがない初心者の方でもわかるように噛み砕いてご説明

役員報酬を活用した節税の基本-役員報酬を活用した節税は法人活用の大きなメリットの一つです。「役員報酬はいくら出すのが良いのか?」「利益を圧縮した場合、法人で融資を受ける際の金融機関の評価はどうなるのか?」など、役員報酬を活用した節税のポイントを分かりやすく解説

個人では経費と認められないけど、法人だと認められる意外な費用とは?-個人よりも法人のほうが圧倒的に節税の幅が広がります。その一つが「経費」です。法人だと具体的にどんなものが経費として落とせるようになるのか個人と比較しながら解説

もちろんあります!法人活用のデメリットとは?-法人で購入すると、個人にはない法人ならではの出費が発生します。購入してから「そんなの知らなかった…」とならないように、この2つの出費ポイントをおさえておいてください。

個人で購入したほうがメリットが大きくなる2つの条件とは?-シミュレーションソフトで「個人か法人か」だけを変更してキャッシュフローがどう変わるのかを見てみると、個人のほうが有利になるケースが明らかになります。もしあなたがこのケースに当てはまるのなら、個人で購入することを前向きに検討してください。

法人で失敗した時だけ発動できる、数百万円単位の損失が帳消しになる特別措置とは?-不動産投資は何があるかわかりません。「こんなはずじゃなかった…」と想定外の損害が出て売却せざるを得なくなった時、実は数百万単位で損失を縮小する方法があるんです。これは知っているかどうかの話なのですが、おそらくほとんどの税理士が知らないでしょう…

法人を活用するかどうかで判断ミスをしないために厳守すべき事とは?-いくら不動産投資専門の税理士でも、これをやられてしまうと適切なアドバイスができなくなってしまいます。逆にこれを守っていただければ適切なアドバイスができますので、ぜひ覚えておいてください。

個人でしか物件を購入できなかったとしても、法人を活用して節税する2つの裏技とは?-例えば金融機関によっては個人でしか融資してもらえないことがあります。しかし諦めるのはまだ早いです。個人で購入したあと、法人を活用して節税するマル秘テクニックを伝授

あなたは『消費税還付』という言葉を聞いたことがありますか?

例えば、1億円(税抜)の不動産を買うと800万円(8%)の消費税を払うことになりますが

ある条件を満たして必要な手続きを行うと、この支払った800万円が戻ってくるんです。

ただ、平成28年4月に消費税法が改正されてから

この消費税還付を受けるのが難しくなったと言われています。

しかし知識をつけてしっかりと準備することができれば

今でも数百万円単位で自己資金を取り戻すことができます。

その秘密の一部をご紹介すると…

ゼロから教わる消費税還付の仕組み-もしあなたが「消費税還付って何?」「なんか難しそう…」という段階でも大丈夫です。小学生でもわかるくらい噛み砕いて解説します

改正前後の比較でわかる還付が難しくなった理由とその対策-改正のポイントはたった2つに絞られます。改正内容を整理することで明らかになる新制度の“抜け道”を包み隠さず公開

還付を受けるための3つの必須条件とは?-還付を受けるには、必ずこれらの条件を満たさなければなりません。還付のスキームを理解する上で欠かせない基本を理解して、還付のスタートラインに立ってください

消費税還付の具体的な5つのステップ-物件の購入前にやること、購入後にやることはこれだけです。実際に何をすればよいのかを時系列で解説しますので、自分が何から始めれば良いか具体的にイメージできるでしょう

厳守!法人設立のタイミング-この2つの条件が整わない限り、絶対に新規法人は設立しないでください。

還付に向けたストーリーが崩れてしまい、還付を受けるのが難しくなってしまいます…

還付に向けたストーリーが崩れてしまい、還付を受けるのが難しくなってしまいます…

還付金の返還を要求されてしまう2つの“落とし穴”とは?-せっかく還付を受けても、税金逃れを監視する『条件式』に当てはまってしまうと全てが台無しです。還付に費やした時間と労力を無駄にしない秘訣を公開

還付が比較的容易な物件の種類とは?-もしあなたがこれらの物件の購入を検討しているなら、還付を受けることを強くお勧めします。ほとんど手間をかけずに還付を受けることができるのですから…

絶対に逃してはいけない3つの相談タイミングとは?-最も重要なのは、還付に必要な手続きを『いつ』行うかです。うっかり必要な手続きを飛ばしてしまうと手遅れになる恐れがあります。せっかくのチャンスを棒に振らないための要所を解説

やっぱりこれを知らないと一歩踏み出せませんよね?消費税還付に潜むリスクとは?-これまでのお客様で悪い結果になったことはありませんが、もちろんリスクゼロではありません。想定されるリスクのうち代表的な2つを解説

あとは次の第六回でお伝えする、保有中にできる節税対策を確実に行っていけば

手残り1000万円の達成は目前です。

不動産運営の3大経費は、固定資産税、借入金利、減価償却費です。

その中でも減価償却費は物件によってかなり大きくなります。

減価償却費をコントロールできると

税金をコントロールすることができるようになります。

しかし、投資戦略によって活用方法は異なりますし

使い方を間違えるとかえって納税額が増えてしまいます。

そこで、手残り1000万円を達成することを重視した場合

どのような考え方で減価償却費を計上していけばよいのかを詳しく解説します。

ゼロから教わる減価償却の仕組み-もしあなたが「減価償却って何?」「なんか難しそう…」という段階でも大丈夫です。小学生でもわかるくらい噛み砕いて解説します

ビジュアルで理解する減価償却費活用の威力-もし減価償却費についてまだよく分かっていなくても、この絵を見ればひと目で減価償却費活用の効果がわかります。

勘違いしている人が意外と多い耐用年数と減価償却費の関係-耐用年数が20年の場合、減価償却費を計上できるのも20年だと思っていませんか?ここを間違えると減価償却費を使いこなすことはできません。耐用年数と減価償却費の正しい関係を知って、ベストな選択をするための基礎を構築

不動産投資における減価償却4つの活用法-減価償却費は投資戦略によって有効な使い方が変わります。あなたの手残りを最大にする活用法をご紹介

税理士ですら見誤る?減価償却費の計上額を決めるときの注意点とは?-単年度の数字を見て計上額を判断する方がほとんどなのですが、不動産投資においてそれでは検討不足です。少なくとも5~10年後を見据えて判断しなければならない理由を徹底解説

一気に物件を増やしたい人におすすめの減価償却費の使い方-投資規模を拡大し、手残り1000万円を一気に達成したいなら、ぜひこのスキームを実行してください。

減価償却費の活用戦略を決める8つの質問-これまで減価償却費の活用について深く考えたことがなくても安心してください。これらの質問に答えていけば、自然とあなたに最適な活用法が見つかります。

減価償却費の計上を検討する前にやるべきこと-実は、減価償却費の計上よりも優先度の高い節税対策が存在します。節税対策は取り組む順番を間違えると損をしてしまいます。せっかくの施策が裏目に出ないように、節税対策の全体像と優先順位を公開

この一連の講座に参加することで

「手残り1000万円」に必要な知識と手法が手に入ります。

そして、順調にいけば3年、早ければたったの1年で

手残り1000万円を達成し、サラリーマン生活と

「おさらば」していただきます。

さらに、本気で手残り1000万円を達成したいあなたのために

特別なサポートをご用意しました。

受講生によって知識や経験にバラツキがあり、収入も資産状況も異なります。そういう状況の中で講師が一方的に話すだけの講座を開いても結果は出にくいです。そのため、この講座では受講者全員に個別コンサルティングを行い、一人ひとりの状況に応じたオーダーメイドの投資戦略を練っていきます。

全6回の集中講座の全動画、資料を公開

全6回の集中講座の全動画、資料を公開 講師があなたの問題を解決するQ&Aコーナー

講師があなたの問題を解決するQ&Aコーナー 必要に応じて、追加コンテンツを用意

必要に応じて、追加コンテンツを用意サイトにアクセスすれば、いつでもビデオで好きな時に復習できます。

大切なポイントを聞き逃す心配はありません。

万が一、急な仕事や用事で欠席することになったとしても安心です。

また、質問もここで受け付けています。

講義でわからなかったこと、実際に行動に移していく上での課題や

途中で発生した問題は確実につぶしてください。

質問の回答は後日、音声や動画で

メンバーシップサイト上に公開します。

同じ目標を持つ仲間のQ&Aを共有することで

あなた一人では気づかなかったことにも

気づくことができます。

失敗する可能性は限りなくゼロに近づいていきます。

3年以内に手残り1000万円を達成する上で、一番の難関が「物件の取得」です。儲かる物件を購入できなければ、節税のノウハウも活かせません。そこで格安購入のプロである安次富講師があなたの物件取得を講座の期間中、全面的にサポートします。

サポート① 不動産の分析業務

他社から紹介を受けた物件や自分で見つけた物件で「これ良いんじゃないか?」というものがありましたら、メールで「この物件どうですか?」と資料をお送りください。あなたが手残り1000万円を目指すのに適した物件かどうか分析して報告いたします。

レントロールの引き直し

レントロールの引き直し 期待利回りの提示

期待利回りの提示 購入妥当価格の提示

購入妥当価格の提示サポート② 契約条件の取りまとめ(代理業務)

他にも金融機関への打診や資産管理会社設立のアドバイスをはじめ、物件の取得/管理に関する様々なサポートを受けられます。

仲介業者との価格及び条件のとりまとめ

仲介業者との価格及び条件のとりまとめ 金融機関への打診

金融機関への打診 現地及び役所調査

現地及び役所調査 契約書及び重要事項説明書等の確認

契約書及び重要事項説明書等の確認 資産管理会社設立のアドバイス

資産管理会社設立のアドバイス 税理士との調整

税理士との調整

ありえない価格で売りに出される物件が市場に出回らずに業者間で取引されるのは、それなりの事情があるからです。しかしあなたもこの講座に参加することで、訳あって公開できない物件の情報を得ることができます。冒頭でご紹介した、推定売却価格2億円超の物件が1億3480万円になったり、時価7500万円のビルが3600万円になるなど、破格の案件の話が入ってくるかもしれません。

この講座は講師が一方的に知識を与えるものではありません。

講師の全面サポートの上、手残り1000万円の不労所得を得て

脱サラを目指す実践的なカリキュラムになっています。

しかし…

むしろ脱サラしてからが本当の始まりなのです。

この講座で習ったことを忠実に守って

物件の数を増やしていけば

手残りは2000万円、3000万円と

雪だるま式に増えていきます。

サラリーマン時代の収入を大幅に超える不労所得も夢ではありません。

どうせやるならそこまで目指してほしいと思っていますが

まずは当面の目標である手残り1000万円を確実に達成して

自由な時間とゆとりある生活を手に入れましょう。

さて、そんな夢のような話を現実のものにしてくれる

不動産投資で得られる収入は

一時的なものではありません。

年間の手残りが1000万円だとすると

10年間で1億円になります。

しかも今のように毎日朝早く会社に行って

夜遅くに帰ってくる生活とは

比べ物にならないくらい体がラクで

時間と心にもゆとりができます。

会社に縛られず、人生を自分でコントロールできるんです。

あなたの人生に与えるインパクトをすべて含めて考えると

今回の講座は最低でも300万円の価値はあると思います。

また、今回お伝えする内容は、私や安次富さんが

何年もかかって築き上げたノウハウのエッセンスです。

個別のコンサルティングも付いていますし

講座以外にも全面的なサポートが受けられます。

そう考えると300万円でも安いかもしれません。

しかし、これから実際に不動産を購入するのに

自己資金はできるだけ多く残しておきたいところだと思います。

この講座に参加するためにお金を払ったせいで

不動産投資ができなくなってしまったら本末転倒です。

ここまでこの手紙を読んでくださったあなたには

なんとしてもこの講座に参加して

ゆとりある幸せな人生を掴み取ってほしい。

そう思っています。

ですので思い切って参加費を下げます。

今回は半額の150万円

ではなく

100万円

でもなく…

…

…

30万円にしたいと思います。

ただ…

不動産投資で成功するには時間がかかります。

これまでの受講生の皆さんもサポートを受けながら

物件取得に動いている段階です。

あなたが安心して講座に参加できるだけの成果を

まだご紹介できないのも事実です。

当然あなたも本当に成果が出るのか

疑っていらっしゃると思います。

そこで今回はさらに半額の

15万円といたします。

参加した皆様が実際に成果を出し始めたら

参加費は30万円、50万円、いや、

それ以上になるかもしれません。

この価格で参加できるチャンスを

逃さないようにご注意ください。

受講生一人ひとりをしっかりサポートするため

あまり大勢を募集することはできません。

早い者勝ちの限定15名と致します。

| 対面講座の開催日時 |

第1回:09月01日(土) 15:00~17:30 第2回:09月15日(土) 15:00~17:30 第3回:10月13日(土) 15:00~17:30 第4回:10月20日(土) 15:00~17:30 第5回:11月03日(土) 15:00~17:30 第6回:11月17日(土) 15:00~17:30 |

|---|---|

| 対面講座の会場 | レアルセミナールーム (〒160-0023 新宿区西新宿1-3-13 Zenken PlazaⅡ 7F) |

| メンバーシップサイト | 2018年9月~2019年8月末 (サイトのオープン日はお申し込み者に別途お知らせいたします) |

| 講師 | 萱谷有香(かやたに ゆか) 安次富勝成(あしとみ かつなり) |

| 受講料 | 15万円(税込) |

| お支払い方法 | クレジット(一括)、銀行振込 |

| 定 員 | 15名 |

不動産会社のセミナーではあんなの出てこない! 会社員 男性

一番印象に残っていたのは1回目です。いろんなケーススタディがあって

「こんな利回りで儲かっている人がいるんだ」

「この利回りでも儲からないんだ」

など、自分が想定していたのと違う結果がたくさんあった。

「自分はこんなに儲かりました!」

というのを見せてもらえることはたまにあるけど

不動産会社のセミナーではあんなの出てこない。

利回りだけではなく色々あるし、

それぞれのケースごとにきちんとやらないといけないとわかった。

新しい人脈もできたのでがんばっていきたい。

心臓バクバクしながら話を聞いていました T.S様 会社員 男性

印象に残っているのは第2回の物件を安く買う話と第5回の消費税還付、第6回の減価償却です。

第2回のお話が非常に衝撃的で、心臓バクバクしながら

動画で2回ぐらい繰り返して見させてもらいました。

消費税還付のところは理解が十分でなかったところがあって

課税売上が大事だな、と認識を新たにした。

減価償却も戦略的に使わないと、

ただポンポンと当てはめているだけでは

目的を達成することは出来ないと思った。

色々と気づきを与えていただいて感謝しております。

目からうろこの新しいことばかり勉強できました 会社員 男性

第2回の「買った瞬間に利益が出る」物件の買い方である古い戸建付きのアパートを購入するかどうか?

という実例を挙げた問題が出た時、私は絶対に買わないほうがいいと思いました。

ところが実際はアパート単独でも買った金額で売れて

戸建はリノベしてシェアハウスとして売却し、

その売却代金がそのまま利益になるというお話を聞きました。

不動産投資でもアイデアやひらめきが大切だと気づけたところが印象に残っています。

毎回毎回、目からうろこの新しいことばかり勉強ができて良かったです。

物件探しのサポートありがとうございます! A.T様 会社員 男性

本講座への参加をきっかけに、現地調査や物件査定、物上げ(物件探し)の

サポートを頂いており、大変有り難く思っております。

手残り1000万を必ず達成したいため

今後ともどうぞ宜しくお願い致します。

もっと早くこういう勉強をしておけば… M.W様 会社員 男性

これまでアパートを2つ買ったが「もっと早くこういう勉強をしておけば」

と反省をしながら聞いていた。

ずっと個人で買っていたので

法人で買えばもっと幅が広がったのかなと感じた。

次の物件を買いたいと思っていますので

もう一度立ち直って出口戦略をもう一度考えて

良い物件を紹介して頂いて

元を取りたいと思います。

もしあなたが

・一棟物件投資に興味がある

・さっさと会社を辞めたい

・将来は不労所得で生活したい

というお気持ちなら、この講座はあなたのためのものです。

あなたが普段不動産投資の情報を得ている

情報源は何ですか?

売れている書籍

ネットで検索

無料セミナー

・・・

きっとこのような所ではないでしょうか?

簡単に手に入って一般公開されている情報・・・

あなたも気づいているかもしれませんが

一般の方のほとんどは

知識レベルに大差が無く情報源も同じなら

格安優良物件に出会えるかどうかは

早い者勝ちで運まかせになってしまいます。

しかし一方で、安次富さんのように

ありえない価格で取引『し続けている』人がいます。

そう、不動産投資は「知っている」ごく一部の

人間だけがオイシイ思いをする世界。

『情報戦』

なのです。

「物件の情報は何をどう見ればよいのか?」

「物件の情報は何をどう見ればよいのか?」 「高い、安いの判断は何を基準にしたらよいのか?」

「高い、安いの判断は何を基準にしたらよいのか?」 「どうしたら格安優良物件の話が舞い込んでくるのか?」

「どうしたら格安優良物件の話が舞い込んでくるのか?」ただ『知らない』だけで

あなたと同じく格安優良物件を探している

ライバル達に先を越されてしまうのです。

自ら情報を取りに行き、情報の川上に立つ

こういう心構えで取り組まなければ

格安優良物件を手にするのは

きわめて難しいと思って下さい。

不動産の世界はそんなに甘くありません。

不動産で大きく儲けてやろうという

野心家がゴロゴロいて儲かる物件が無いか

常に目を光らせている世界です。

物件探しであれ、節税であれ

サラリーマンをしながら独学・自己流で

進めていたら、脱サラできるのは一体

いつになるのでしょうか…?

相対性理論で有名な天才物理学者

アインシュタインはこう言っています。

『我々の直面する重要な問題は、

その問題を作ったときと同じ考えのレベルで

解決することはできない』

もし不動産投資の勉強を続けているのに

思うように進んでいないのなら

あなたの今の思考・行動の延長線上に

成功は無いのかもしれません。

お金と時間に縛られないゆとりある生活を手に入れるために…

これから先の30年、40年を安心して過ごせるように…

これまでの殻を破り、一歩踏み出してみてはいかがでしょうか?

私が不動産投資専門の事務所に入ってから

何百人もの個人投資家のご相談に乗ってきました。

儲かっている方は、一体どういう儲かり方をしているのか?

大損をこいてしまった方は、一体どう大損をこいてしまったのか?

みなさんは自分のしかわからないと思いますが

私は「全て」見てきました。

この講座ではいろいろぶっちゃけて

他のセミナーでは聞けないような

実体験に基づいたリアルなお話を

たくさんしていきます。

楽しみにしていてください。

この講座があなたの人生の転機になることを心から願っています。

◆叶税理士法人 東京事務所 代表

◆叶税理士法人 東京事務所 代表東京女子大学文理学部英米文学科卒

税理士・上級相続カウンセラー

自身も投資家として一棟物件を所有し、300万円の消費税還付を受けるなど、実践に基づいたキャッシュフロー対策や税金対策のコンサルティングには定評がある。これまで300人以上の大家さんの相談にのってきた。2017年4月にはさらに3棟の物件を購入。不動産専門の税理士として確固たる地位を確立している。

◆レアルコンサルティング(株) 代表

◆レアルコンサルティング(株) 代表資産運用・相続対策のコンサルティング実績2000人以上

不動産関連の資格保有数28

不動産管理会社・収益用不動産会社・相続や借地権の権利調整や物納に特化した相続のコンサルティング会社を経て、2010年に独立。その経験やフィナンシャル・プランニング技能士、不動産コンサルティングマスターの知識を活かして、これまで2000人以上の資産運用、節税、相続のご相談に対して、お客様の目線に立ったアドバイスを行ってきた。また、法務大臣認証ADR(裁判外紛争解決制度)の裁判手続きによらない紛争解決を図る日本不動産仲裁機構の調停人としても、その活躍の場を広げている。